카테고리 없음

제약주, 유한양행, 실적분석, 주식투자, 주식정보

blogmart

2025. 4. 19. 14:22

반응형

SMALL

* 이 글에는 광고(제휴 링크)가 포함되어 있습니다

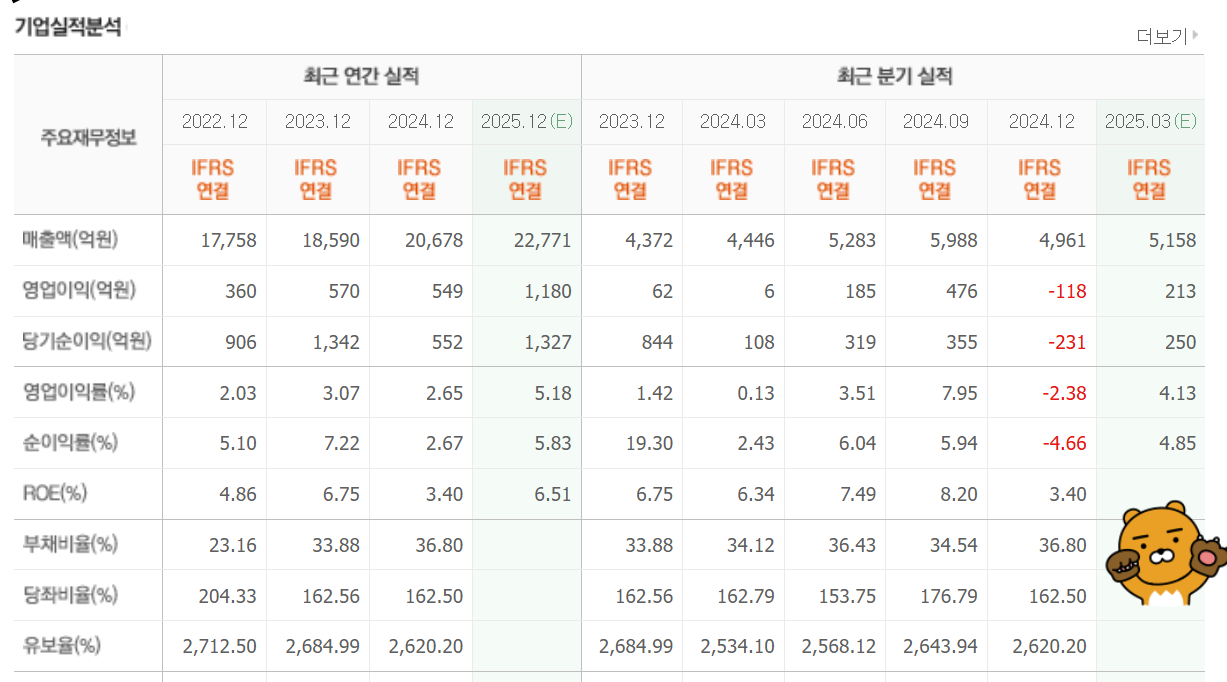

이 표는 유한양행의 최근 연간 및 분기별 실적을 나타내는 재무지표 분석 표입니다. IFRS(국제회계기준) 연결 기준으로 제공되며, 아래는 각 항목에 대한 분석입니다.

🔹 1. 연간 실적 추이 분석 (2022~2025E)

항목 2022.12 2023.12 2024.12 2025.12(E) 해석

| 매출액 | 17,758억 | 18,590억 | 20,678억 | 22,771억 | 안정적 성장세 (연평균 약 8~10% 증가) |

| 영업이익 | 360억 | 570억 | 549억 | 1,180억 | 2025년 큰 폭의 이익 개선 전망 (전년 대비 2배 이상 증가 예상) |

| 당기순이익 | 906억 | 1,342억 | 552억 | 1,327억 | 2024년에 급감했으나, 2025년 회복 예상 |

| 영업이익률 | 2.03% → 3.07% → 2.65% → 5.18% 수익성 개선 예상 | ||||

| 순이익률 | 5.10% → 7.22% → 2.67% → 5.83% 2024년에 급락 후 회복 예상 | ||||

| ROE | 4.86% → 6.75% → 3.40% → 6.51% 자기자본이익률 회복세 | ||||

* 2025년에는 영업이익이 두배 정도 증가할 것으로 예상됩니다. 당기순이익도 두배정도 증가합니다. 매출액도 증가할 것으로 예상되기 때문에 재무상황이 튼튼한 건실한 기업이라는 것을 알 수 있습니다. 다만 급등한 기간이 있었기 때문에 조정을 마무리하는 데 어느정도 시간이 걸릴지 확인이 필요합니다. 하방 경직성이 이루어지고 있을 때 저점에서 분할 매수하든지, 매달 저점에서 적금들듯이 모아가면 시간이 지나면서 다시 상승세로 전환되리라고 생각합니다.

🔹 2. 최근 분기별 실적 분석 (2023.12 ~ 2025.03(E))

항목 2024.09 2024.12 2025.03(E) 해석

| 영업이익 | 476억 | -118억 | 213억 | 2024년 4분기 적자, 2025년 1분기 흑자 전환 예상 |

| 당기순이익 | 355억 | -231억 | 250억 | 2024년 4분기 큰 손실, 이후 반등 예상 |

| 영업이익률 | 7.95% | -2.38% | 4.13% | 변동성이 큼 |

| 순이익률 | 5.94% | -4.66% | 4.85% | 마찬가지로 손익이 크게 흔들렸음 |

| ROE | 8.20% → 3.40% → (2025 예상: 회복 추세) 일시적 악화 | |||

💡 요약: 2024년 4분기 실적은 매우 부진했지만, 2025년 1분기부터 다시 턴어라운드할 것으로 예상됩니다.

🔹 3. 기타 지표

- 부채비율: 2022년 23.16% → 2024년 36.80%

→ 다소 상승하였으나 여전히 안정적인 수준 - 당좌비율: 160% 이상 유지

→ 유동성 충분, 단기 채무 이행 능력 우수 - 유보율: 2,500% 이상 유지

→ 이익잉여금 풍부, 재무 안정성 매우 높음

🔍 종합 분석

✅ 긍정 요인

- 매출과 영업이익 모두 꾸준히 증가

- 2025년 실적 회복 전망 (순이익 및 수익성 지표 모두 개선 예상)

- 유동성과 재무 안정성 우수

⚠️ 주의 요인

- 2024년 4분기 적자 및 큰 순손실 발생 → 원인 파악 필요

- 수익성의 변동성이 큼 → 사업 구조 점검 필요

반응형